Онлайн всего: 1 Гостей: 1 Пользователей: 0 |

| Главная » Карьера и финансы |

Как платить меньше налогов. Пенсионные планы

Заделываем самую крупную течьПланирование налогов — дело каждого человека, а не только богатых людей. Более того, одна из главных причин, по которым люди становятся богатыми, состоит в том, что они знают, как заделывать главную течь в своем бюджете. Если средства, которые они используют для этого, годятся для них, они и вам пригодятся.Следует напомнить, что налоговый кодекс IRS представляет собой самый сложный свод законов из всех, существующих в нашей стране. Крайне важно в связи с этим знать, что собой представляют эти законы и как они применяются в конкретных ситуациях. Возможно, наибольший потенциал для снижения налогового бремени и накопления финансового достатка предоставляют пенсионные планы, или схемы. Пенсионные планы, например 401(к), которого придерживается большинство нанимателей, стали ныне такой же обычной частью соцстраха со стороны нанимателя, как страхование здоровья своих работников. Возможностей накапливать достаток, используя пенсионные планы, в настоящее время больше, чем когда-либо ранее в истории. Посмотрим для начала на выгоды, которые они предоставляют, а затем перейдем к рассмотрению конкретных видов пенсионных планов, существующих на сегодняшний день. Преимущества пенсионных плановОни выгодны по четырем основным соображениям:

Рост по закону сложных процентов суммы вычетов из облагаемой суммы Основная проблема большинства налогоплательщиков на сегодняшний день состоит в незнании начисления налогов. Даже самые маститые налоговые консультанты вынуждены порой обращаться к конкретным положениям налогового законодательства, чтобы определить, каким образом будут начисляться налоги в том или ином случае. Двумя главными видами налогов, которыми облагается каждый из нас в обязательном порядке, являются подоходный налог и налоги FICA. Подоходный налог является самым фундаментальным из всех налогов. Подоходный налог является прогрессивным: чем выше ваш доход, тем больший процент от него вы обязаны платить в виде налога. Ниже представлена таблица, в которой приведены ставки федерального подоходного налога на доходы несемейного индивидуума и семейную пару в 1998 году:

Суммы в долларах, указанные в таблице, представляют собой суммы облагаемого дохода, а не валовые суммы дохода. Облагаемый доход исчисляется вычитанием из суммы валового дохода суммы стандартных или постатейных вычетов (но не обоих), а также суммы персональных вычетов. Наибольший скачок в величине ставки налога приходится на переход с 15 до 28%. По существу, вы начинаете платить вдвое больший налог, как только ваш облагаемый доход перевалил на нижнюю границу вилки доходов, облагаемой 28-процентным налогом. Большинство американских семей с двумя работающими членами семьи попадают в означенную вилку. Налоги в фонд социального обеспечения и здравоохранения (относящиеся к категории налогов FICA) начисляются на трудовой доход. Последний включает доход от зарплаты, доход от индивидуального предпринимательства и доход от участия в товариществах. Ставка налога в фонд социального обеспечения составляет 6,2%, а налога в фонд здравоохранения — 1,45%. Данные налоги начисляются как на наемного работника, так и на нанимателя. Таким образом, сумма налогов FICA, причитающихся с наемного работника, составляет 7,65% от трудового дохода. Индивидуальные предприниматели платят 15,3%. Взглянув пристально на описанные два основных вида налогов, можно прийти к выводу, что минимальная ставка налогов, начисляемого на индивидуума, составляет 22,65 % (15% в счет федерального подоходного налога и 7,65% в счет налогов FICA). Сюда не включены подоходные налоги штата, которые ложатся дополнительным бременем. Налогоплательщики из следующей вилки доходов (ставка федерального подоходного налога 28%) платят минимум 35,65% от облагаемого дохода. Как можно видеть, вполне обычное дело для среднего налогоплательщика платить в виде налогов сумму в размере от 30 до 50% своих кровно заработанных денег. Индивидуальные предприниматели платят еще больше, поскольку, как мы видели, половину налогов FICA платит наниматель. Пенсионные планы, или схемы, предоставляют нам возможность откладывать деньги до наступления пенсионного возраста, снижая при этом наши налоговые обязательства на текущий год. Если бы, скажем, примерно 30% заработанных вами долларов подлежали выплате в качестве налогов, любой взнос в пенсионный фонд означал бы для вас возврат какой-то части этой суммы налогов. Если вы, предположим, относитесь к вилке доходов, облагаемой федеральным подоходным налогом по ставке 28%, а подоходным налогом штата — по ставке 7%, — взнос в размере 10 тысяч долларов в пенсионный фонд означал бы сбережение 3500 налоговых долларов в текущем году. Это значительное сбережение. Вы в состоянии одним движением заткнуть течь в бюджете и создать дополнительный источник дохода. Посмотрим на этот вопрос с другой точки зрения. Если бы вы могли инвестировать 10 тысяч долларов и немедленно заработать 3500 долларов в качестве прибыли, доходность инвестиции составила бы для вас 35%. Где еще в мире были бы вы в состоянии получить гарантированные 35% прибыли на вложенные деньги? Хотя на момент снятия их с пенсионного счета, на сумму накопленных средств будут начислены налоги, подлежащие уплате, беспроцентный заем на срок 30—40 лет никак нельзя считать невыгодным делом. Кроме того, не забудьте учесть инфляцию: будущие налоги будут подлежать уплате в обесценившихся от инфляции долларах. Очевидно, что приемы снижения налогового бремени способны обогатить ваш арсенал средств, направленных на упрочение вашего финансового благополучия. В ходе обсуждения на последующих страницах различных видов пенсионных планов просьба не клевать носом или пытаться просто пробежать глазами текст. Такова, быть может, нормальная реакция среднего (не очень благополучного) налогоплательщика. Людей же обеспеченных, напротив, очень интересуют эти скучные, на первый взгляд, детали. Для них это то же самое, что приобрести пакет хороших акций, способных вырасти в цене на 35% в один день. Более того, люди обеспеченные бывают в восторге всякий раз, как им удается без труда, быстро и безо всякого риска заработать 35% на сумму вложенных денег. Пока сумма средств, хранящихся на банковском счету, растет, вас не должно волновать, благодаря чему стал возможен этот рост — снижению ли налогового бремени или удачным операциям с недвижимостью. Рост суммы вложенных cpeдcтв по закону сложных процентовСамая трудная для понимания вещь на свете — это подоходный налог. АЛЬБЕРТ ЭЙНШТЕЙН Рассмотрим пример, демонстрирующий силу сложных процентов при накоплении средств на пенсионном счету при реализации пенсионного плана. Предположим, Гарри исполнилось 50 лет. Он недавно занялся собственным бизнесом и хотел бы накопить средств на будущее посредством пенсионного плана. Гарри считает, что имеет возможность вкладывать 5 тысяч долларов ежегодно в свой пенсионный фонд. Предположим, Гарри внес первые 5 тысяч долларов, когда ему было 50 лет. Если бы он более не будет делать взносы, на пенсионном счету окажется приблизительно 23 тысячи, когда Гарри исполнится 65 лет (предполагая 10 % доходности). Если бы Гарри вносил 5 тысяч каждый год до тех пор, пока ему не исполнилось бы 65 лет, общая вложенная сумма в размере 80 тысяч превратилась бы в 200 тысяч долларов. Другим замечательным обстоятельством является то, что рост накоплений в рамках пенсионного плана не облагается налогом. В такую удачу просто невозможно поверить! Вот три примера; взамен их можно предложить и более удачные:

Пенсионные планыСегодня работающим налогоплательщикам предоставлен большой выбор пенсионных планов. Посмотрим на преимущества ряда наиболее распространенных. Существуют индивидуальные планы, такие как IRA и Roth IRA. Имеются также планы, предлагаемые компаниями своим сотрудникам, как, например, 401 (к), SIMPLE и SEP. Основным различием между ними является размер ежегодных взносов. Принципиальные выгоды же, по существу, остаются прежними:

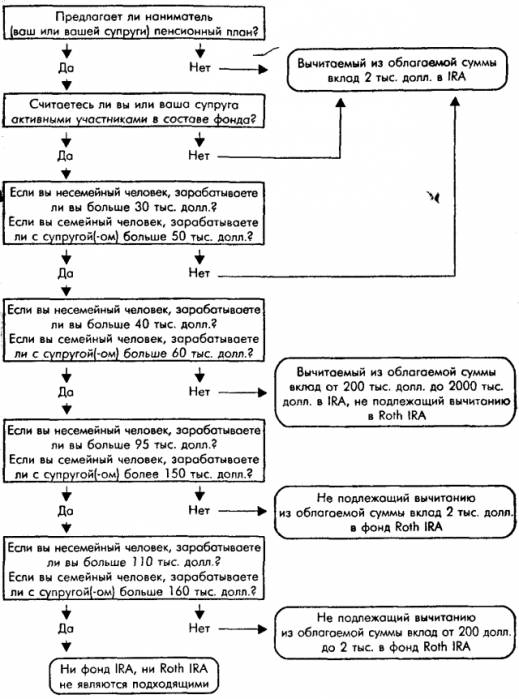

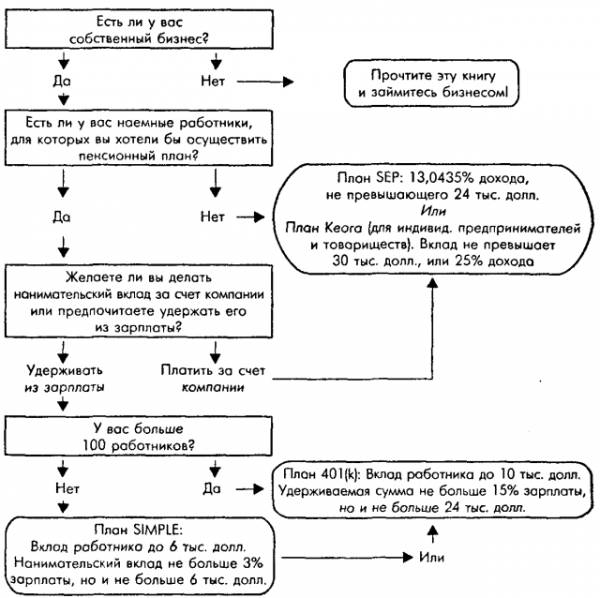

IRA Наиболее простым и весьма распространенным пенсионным фондом является план по типу индивидуального пенсионного счета (individual retirement account — IRA). Это индивидуальный пенсионный фонд (компания, в которой вы работаете, не имеет к нему никакого отношения). Налогоплательщик имеет возможность делать ежегодный взнос в свой IRA в размере не более 2 тысячи долларов. При этом взнос считается вычетом из облагаемой налогом суммы доходов, тем самым уменьшая размеры причитающегося с вас налога. Рост на пенсионном счету (за счет годовых и дивидендов) не обкладывается налогом до тех самых пор, пока вы не снимете накопленную сумму со счета. Наемные работники, являющиеся «активными участниками» в пенсионном плане, спонсором которого выступает наниматель, т.е. компанейском, ограничены в правах, касающихся открытия счета типа IRA. «Кроме того, если валовой доход лица превышает 60 тысяч долларов, оно не имеет права заводить такой счет. RothIRA Сравнительно новым видом пенсионного плана является Roth IRA. Несмотря на молодость, план этот успел приобрести большую популярность. Roth IRA похож на традиционный IRA-план, за тем исключением, что взнос максимум 2 тысячи долларов не является вычетом из облагаемой налогом суммы. Вместе с тем рост на таком пенсионном счету не облагается налогом. Таким образом, когда вы будете снимать накопленные средства с пенсионного счета этого типа, прирост средств не будет подлежать налогообложению. Несемейный налогоплательщик лишается права делать взносы в фонды типа Roth IRA по достижении его валового дохода пороговой величины 110 тысяч долларов; для семейных пар соответствующая пороговая величина валового дохода составляет 160 тысяч долларов. Фонды 401 (к) Пенсионные фонды других видов могут создаваться при участии нанимателя или вами (в отношении к самому себе), когда вы выступаете в качестве владельца компании. Самым распространенным из такого рода фондов на сегодняшний день является план 401 (к). В случае наемный работник согласен не получать часть своей зарплаты, и ее наниматель заносит на специальный счет. Это делается в отношении к зарплате до вычета налогов. Таким образом, сумма, которая откладывается в качестве пенсионного взноса, не подлежит обложению подоходным налогом, хотя и облагаема налогами FICA. Взносы в пенсионный фонд являются защищенными на 100 %, то есть наемный работник ничего не потеряет, даже если расторгнет трудовое соглашение со своим нанимателем. Очень часто бывает так, что наниматель делает взнос от себя в пенсионный фонд 401 (к) своего работника в размере какого-то процента взноса последнего. Данный укрупненный взнос не облагается налогом для наемного работника до тех пор, пока накопленная сумма не будет снята со счета. Максимальная сумма личного взноса наемного работника в пенсионный фонд 401 (к) составляет 10 тысяч долларов в год. Фонды SIMPLE Новый вид пенсионного фонда, создаваемого при участи нанимателя, называется стимулирующий сбережения компенсационный план для сотрудников (savings incentive matching plan for employees — SIMPLE). Планы SIMPLE могут быть организованы индивидуальным предпринимателем или нанимателем, у которого число работающих по найму лиц не превышает 100 человек. SIMPLE во многом схож с фондом 401 (к). Некий процент заработной платы заносится на специальный пенсионный счет. Вычет соответствующего подоходного налога переносится на момент снятия накопленной суммы со счета. Максимальная величина взноса для наемного работника составляет 6 тыс. долл. в год. Наниматель вправе делать взносы от себя в размере не более 3% заработной платы работника, но не выше пороговой суммы, равной 6 тыс. долларов. И в этом случае взносы от нанимателя не рассматриваются доходом работника и не облагаются по этой причине налогом. Организовать фонд SIMPLE сравнительно легко, и требования к претенденту относительно невысоки. Фонды SEP Упрощенный пенсионный фонд для сотрудников (simplified employee pension — SEP) представляет собой весьма распространенный вид пенсионного плана для индивидуальных предпринимателей и малого бизнеса. Фонд SEP представляет собой, по большому счету, совокупность IRA-планов. Все наемные работники компании, могущие претендовать на такой пенсионный план, открывают для себя IRA-счета, на которые наниматель заносит фиксированную сумму, не являющуюся вычетом из зарплаты. Взнос составляет примерно 15 % от величины заработной платы, при этом сумма годового взноса не может превышать 24 тысячи долларов. Основным преимуществом SEP-фонда является его простота. Организация такого фонда не требует сколько-нибудь значительной бумажной работы. Являетесь ли вы наемным работником, нанимателем или тем и другим вместе взятым, пенсионные фонды могут стать бесценным инструментом в деле снижения величины причитающегося с вас подоходного налога и одновременно средством обретения финансового благополучия на период после прекращения вами трудовой деятельности. Пенсионные планы таят в себе поистине огромные возможности для людей, занятых в любой сфере экономики. С их помощью вам, безусловно, удастся заткнуть некоторые «течи» в вашем личном или семейном бюджете. Схемы 15.1 и 15.2 (алгоритм выбора пенсионного плана для лиц, работающих по найму, и для владельцев компаний соответственно) помогут вам решить, на какой вид пенсионного фонда вам лучше всего претендовать. Общедоступные приемы налогового планированияКак добиться минимального налогообложения? Как наперед планировать выигрыш при уплате налога? Я часто слышу, как люди говорят: «Мы с женой работаем оба. Живем от зарплаты до зарплаты. У нас просто нет денег, чтобы планировать свои налоги!" Ну, не знакомые ли слова? Каждому из вас следует усвоить одну простую, но важную вещь: практически любой человек в состоянии добиться некоторого снижения налогового бремени путем надлежащего налогового планирования. Чтобы доказать вам это, приведу пример с участием Джека и Джейн, наполнив его вполне реалистичными цифрами.

У Джека и Джейн сын Джо, которому 10 лет. Джек и Джейн отнесли основные свои налоговые льготы к следующим статьям:

Джек и Джейн подумывают завести еще одного ребенка, но опасаются, что тогда расходы повысятся чрезмерно. Им нравится их дом, и в ближайшем будущем переезжать в другое место они не собираются. Рассмотрим их финансовую ситуацию более внимательно. Обязательства по налогам Джека и Джейн в текущем году можно рассчитать следующим образом:

Налоговые обязательства Джека и Джейн на текущий год составляют 8554 доллара. Кроме того, обязательные месячные выплаты по долгам разного рода составляют в сумме 1500 долларов. Прием первый Расходы на ребенка у Джека и Джейн составляют 5200 долларов в год. Они получают соответствующую кредитную льготу в размере 480 долларов в виде возврата части налога. Что было бы, воспользуйся бы Джек пособием на иждивенцев, предлагаемым своим сотрудникам его нанимателем? В этом случае он мог бы исключить ни много ни мало 5 тысяч долларов из своего с женой облагаемого дохода. Мы знаем, что доходы Джек и Джейн облагаются 28-процентной ставкой подоходного налога. Означенные 5 тысяч долларов при налоговой ставке 28% означали бы 1400 долларов налоговых сбережений. Припомним также из ранее рассмотренного, что трудовой доход облагается налогами FICA. Доля наемного работника в налогах FICA составляет половину, т.е. ставка для Джека и Джейн составит 7,65%, или дополнительные 383 доллара в виде налоговых сбережений. Итого получается налоговых сбережений в размере 1783 доллара. Даже вычтя отсюда кредит в размере 480 долларов, который Джек и Джейн получили бы, приняв льготу на иждивенца от налоговых органов, все равно остается 1303 доллара, чистого, по сути, дохода, который можно немедленно положить на банковский счет. С помощью простых подручных средств мы только что заткнули брешь величиной в 1303 доллара! Прием второй Джек и Джейн состоят в браке 15 лет и за это время накупили достаточно домашней утвари, предметов обихода, бытовых электроприборов и т.п. Для них не представило бы большой проблемы отдавать каждый год в виде пожертвований в благотворительные организации, таких как «Армия спасения» или «Добрая воля», различных вещей на сумму, скажем, 500 долларов. Подобное пожертвование на сумму 500 долларов подлежит налоговой льготе при 28 % подоходного налога. Таким образом, дополнительные налоговые сбережения составят 140 долларов. Прием третий У Джека и Джейн в настоящее время два вида выплат по процентам: проценты по ссуде под ипотечный залог и проценты по персональным долгам. Первые подлежат исключению из облагаемой суммы доходов. Вторые же — ни в коем случае. Персональный долг составляет у Джека и Джейн в сумме 22 тысячи долларов (овердрафт1 по кредитной карточке, ссуда на покупку автомобиля, студенческие ссуды). С другой стороны, значительная часть их дома является выкупленной, незаложенной собственностью (30 тысяч долларов), и им без труда удастся сохранить прежнюю ставку процента, даже увеличив размера залога. Таким образом, если они увеличат ипотечный залог до 92 тысяч долларов, годовой возврат по ссуде станет равен 7500 долларов, или на 2500 долларов больше, чем прежде. Для 28-проценной ставки подоходного налога это соответствует 700 тысяч долларов налоговых сбережений. Кроме того, месячные выплаты по ипотечному долгу увеличились у них всего на 50 долларов. Путем зачисления персонального долга в счет долга ипотечного Джек и Джейн добились того, что месячные выплаты по персональным долгам, равные прежде в сумме 700 долларов, ныне свелись к нулю. За счет того, что месячная выплата по ипотечному долгу увеличилась всего на 50 долларов, они прибавили 650 долларов к своим месячным наличным ресурсам. 1 Форма краткосрочного кредита, предоставление которого осуществляется списанием средств по счету клиента банка, в результате чего образуется дебетовое сальдо. — Прим. ред. Если мы теперь взглянем на налоговые сбережения, обеспеченные с помощью означенных трех приемов, получается, что Джек и Джейн добились следующих результатов: Прием 1-й Налоговые сбережения составили 1303 долл. в год Все правильно. Используя три простые стратегии, Джек и Джейн удалось заткнуть течь объемом 2143 доллара в своем финансовом бассейне в течение одного лишь года. При более подробном рассмотрении замечаем, что сумма 2143 доллара эквивалентна 179 долларам в месяц. Добавьте к этому 650 долларов, вырученных путем снижения персонального долга, и вы убедитесь, что Джек и Джейн увеличили свои наличные месячные ресурсы до 829 долларов. Этого должно хватить на расходы, которые потребуются в связи с появлением в их семье второго ребенка.Прием 2-й Налоговые сбережения составили 140 долл. в год Прием 3-й Налоговые сбережения составили 700 долл. в год Итого налоговых сбережений: 2143 доллара Джек и Джейн также могли бы завести счет по пенсионному плану типа 401 (к) у себя на работе или же обычный индивидуальный IRA-счет, пользуясь тем, что наличных средств у них стало больше. Это также позволило бы еше более уменьшить размеры налогов, которые Джек и Джейн обязаны в настоящее время платить. Не забывайте и о том, что во всем описанном примере не делается ни малейшей поправки на подоходный и другие налоги штата, в котором живут Джек и Джейн, а ведь означенные приемы позволили бы добиться сбережений и по этим налогам. Я бы сказал, что Джек и Джейн усвоили первоначальные приемы обороны против такого грозного противника, каким является IRS — Федеральное налоговое управление. Все, чего они добились, было достигнуто путем внесения простых поправок в сложившуюся финансовую ситуацию и применения некоторых несложных приемов, о которых слишком часто не догадывается налогоплательщик. На самом же деле существуют десятки стратегий и приемов сбережения налоговых долларов. Они, как свидетельствует опыт, меняются из года в год. Если вы не будете над этим работать, ваше будущее благополучие под угрозой. Я призываю вас заделывать течи в вашем финансовом резервуаре и гарантирую, что благодаря этому у вас появится больше времени и денег, чтобы в полной мере наслаждаться жизнью. Похожие статьи: | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Всего комментариев: 45 | 1 2 » | ||||||||||||||||||||||||||||

| |||||||||||||||||||||||||||||

| 1-30 31-45 | |||||||||||||||||||||||||||||

| Онлайн библиотека |