Онлайн всего: 2 Гостей: 2 Пользователей: 0 |

| Главная » Карьера и финансы |

Первый денежный поток инвестирование в рынок ценных бумаг

ВАШ ПЕРВЫЙ ФИНАНСОВЫЙ ПОТОК.Успех на рынке ценных бумаг: инвестирование для круглых идиотовУмение инвестировать существенно отличается от пятого умения — зарабатывай. Инвестирование, по большому счету, является пассивным деянием. Оно не подразумевает активной торговли товарами и услугами. Это попросту своевременное приобретение и последующая продажа ценных бумаг, коими являются акции, облигации, опционы, депозитные сертификаты и т. д. Чтобы быть хорошим инвестором, вам не надо осуществлять бизнес в обычном смысле слова — вам даже не нужно для этого общаться с людьми. Вы можете сохранять анонимность или размещать свои инвестиции, сидя за компьютером, имея при этом модем и телефон. Хотя само инвестирование может отнимать у вас всего несколько минут в день, извлекаемая в результате прибыль накапливается и растет (по формуле сложных процентов) в течение длительного времени.Это настолько важный навык, что я включил его в горную цепь Финансовой свободы в качестве отдельной горы — Инвестиции. Если последнюю можно охарактеризовать как пассивное накопление богатства, то другие две (Недвижимость и Маркетинг) являют собой, безусловно, более активный способ зарабатывания денег. Это когда вам надо уметь делать деньги. Здесь подразумевается ваше активное участие в течение месяцев и даже лет в том, чтобы заставить денежные потоки течь к вам непрерывно. Подробнее об этих денежных горах вы узнаете позднее. А пока давайте покорим гору Инвестиции. Я буду основываться на той предпосылке, что вы следуете «резервуарной» модели накопления ваших средств и что ваш бассейн (банковский счет с суммой, предназначенной для «выживания») ныне вполне наполнен и содержит финансы на 3 месяца расходов. 10 % вашего обычного дохода должны по-прежнему постоянно наполнять остающиеся бассейны, предназначенные для ваших инвестиций. В этом случае вы готовы приступить к освоению рынка ценных бумаг. Давайте разберемся прежде с некоторыми мифами и реалиями финансовых рынков мира. Как я говорил в четвертой главе, имеются тысячи акционных предложений и взаимных фондов, и данные о них меняются каждую минуту каждый рабочий день биржи. Всего вам охватить не удастся, поэтому даже не пытайтесь. Не позволяйте колоссальному объему данных сбить вас с толку и внушить неуверенность в своих силах. Сконцентрируйтесь на трех простых задачах:

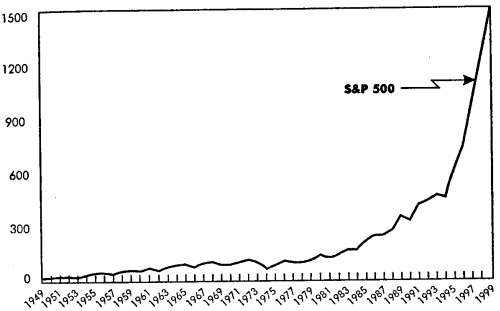

Но перед тем как начать, вы должны расстаться с определенными иллюзиями, которые, быть может, до сих пор питаете. Я не хочу, чтобы вы предавались надежде, что здесь вас научат тому, как «побить» рынок (под этим я понимаю попытку купить такой набор обычных акций или портфели взаимных фондов, которые дали бы лучший возврат на вложенные деньги, нежели тот, что предсказывают стандартные индексы фондовой биржи, такие как промышленный усредненный индекс Доу-Джонса, S&P 500 или Уилшир-5000, являющиеся традиционными термометрами в мире инвестиций). Слушая новости с фондовой биржи, вы наверняка постоянно ловите фразы вроде: «Доу поднялся на 100 пунктов», «S&P 500 опустился сегодня на 5 пунктов», «Основные усредненные индексы микшированы», «Уилшир—5000 отклонялся в течение последних нескольких недель». Что это за стандартные индексы, и какое вам до них дело? Промышленный усредненный индекс Доу-Джонса (DJIA)1 представляет собой результат сложных расчетов и отражает среднюю цену акций 30 крупнейших компаний, представленных на Нью-йоркской фондовой бирже (например, General Motors, Wal-Mart, Disney). Нередко его ошибочно выдают за показатель цены всех существующих акционных предложений, которых больше 10 тысяч. S&P 500 представляет собой среднюю цену акции 500 ведущих компаний, представленных на всех трех главных фондовых биржах страны, и, таким образом, является наиболее достоверным показателем ситуации на рынке акций. Он отражает цену акций компаний, владеющих примерно 75 % суммарной стоимости акций на фондовой бирже в целом. Уилшир-5000 усредняет цену акций 7 тысяч ведущих компаний. Как уже говорилось, имеются на выбор более 10 тысяч акционных предложений, включая и те, что продаются по неофициальному курсу и не включаются в списки акций трех главных фондовых бирж США (Нью-йоркской, Американской и Насдак). Из отмеченных трех усредненных индексов стоит попробовать «побить» S&P 500. Финансиста произвели бы в гении, если бы ему удалось заставить свой портфель акционных предложений принести больший процентный возврат (или меньшую потерю), чем индекс S&P 500. Вы, возможно, удивитесь, когда я вам скажу, что 75 % всех самых умных финансистов в мире, работающих по 20 часов день, имеющих огромный исследовательский персонал и самые мощные в мире компьютеры, не были в состоянии более или менее регулярно «бить» рынок. Из остальных 25 % большинству удавалось лишь не отставать от рынка (хотя и в этом случае, приняв во внимание комиссионные и прочие сборы, вы все равно оказываетесь в проигрыше). Горстке остальных (именно так — маленькой горстке) удавалось время от времени «побить» рынок со значительным перевесом. Но осуществлять такое из года в год — это почти невозможная задача. Вы должны быть настоящим гением, как Уоррен Баффет, или обладать незаурядным здравым смыслом, как Питер Линч (ныне в отставке), или верить, что Бог на вашей стороне, как сэр Джон Темплтон (ныне в отставке). В истории рынка ценных бумаг только крошечному числу суперзвезд удавалось приручить этого тигра. Именно поэтому они ныне так известны (и так богаты!). Вы да я с нашими скромными мозгами не собираемся, конечно, превзойти лучших из лучших. Поэтому выкиньте эту бредовую идею из головы. Таким образом вы избавитесь от бессонных ночей, сбережете деньги, потраченные на консультации, и бесчисленные часы, уделенные изучению скучных биржевых сводок. Да, некоторым людям — выдающимся, счастливцам, — быть может, под силу побить этого зверя, но наши с вами шансы сделать это практически равны лотерейным. Позвольте повторить: переиграть рынок вам не удастся. Откажитесь от всяких намерений, пока не поздно. Как выразился герой одной из карикатур Эшли Брильента, «мне сразу полегчало, как только я оставил всякую надежду». Даже сказав вам все это, я знаю, читатель, что если вы по натуре боец, то не станете верить моим словам. Вы желаете стать очередным Питером Линчем или Уорреном Баффетом. Что ж, в последующих двух главах я расскажу вам о некоторых способах, посредством которых вам удастся, быть может, забить гол-два. А пока давайте довольствоваться голевыми передачами. Заметьте, я не сказал, что вы не в состоянии заработать деньги на рынке ценных бумаг. На самом деле вы можете заработать там массу денег. По большому счету, это, быть может, самый верный путь к тому, чтобы разжиться миллионом-другим еще при жизни. Дорога к победеЯ собираюсь предложить вам метод, позволяющий только выигрывать, вкладывая деньги в ценные бумаги. Доступный идиоту и, по иронии, самый лучший подход. И делать ничего не надо! Изучите рисунок 5.1, на котором отображена динамика рынка акций за последние 50 лет. Показанный график содержит всю информацию, которую вам необходимо знать, чтобы постоянно выигрывать. Забегая вперед, изложу вам суть трех уроков, которые вы и без моей помощи могли бы извлечь из этого графика. ГРАФИК 5.1. Фондовый рынок за последние 50 лет Урок первый. Чем дольше вы осуществляете инвестиции, тем ниже ваш риск Обратите внимание на пики и впадины на графике 5.1. Предположим, получилось так, что вы угрохали все свое наследство на приобретение акций во время одного из пиков, например, предшествующего огромной впадине, которая пришлась на 1974 год. Теперь уже очевидно, что тот кризис со временем сменился подъемом; буря, так сказать, потихоньку улеглась. (Но в то время так не казалось, я помню. Тогда я как раз закончил колледж, а буря все еще бушевала.) Лучшей стратегией в этом случае было бы просто привязать себе к мачте и держаться, пока не стихнет шторм. Рост прибылей, который придет на смену кризисному падению цен, обеспечит вам премиальные на каждый вложенный доллар. Таким образом, вы можете выигрывать всегда — если каждый раз будете проявлять достаточно выдержки! Кто знает, сохранится ли подобная картина и в будущем? В самом худшем случае рынок может войти в пике, из которого никогда не выйдет. (Звучит нелепо, особенно принимая во внимание все увиденное и пережитое в прошлом столетии, не правда ли?) Может случиться, что рынок сделает передышку, скажем, на десятилетие. Это звучит более правдоподобно. Но даже в этом случае, если вы зададите себе достаточно широкие временные рамки, шансы, что со временем ситуация улучшится (и будет улучшаться впредь), чрезвычайно высоки. Из графика 5.1 также видно, что чем уже ваши горизонты инвестирования, тем выше ваш риск. Предположим, вы купили акции, но ситуация на рынке неожиданно начала ухудшаться. Вместо того чтобы выждать необходимое время, вы запаниковали и сбыли все уже спустя год. Каковы будут шансы на выигрыш? Обратимся к таблице 5.1. За период с 1950 по 1999 годы можно насчитать всего 11 лет, когда общая ситуация на рынке (в соответствии с индексом S&P 500) драматично ухудшалась. Это примерно один убыточный год на каждые четыре выигрышных. Иначе говоря, более трех четвертей количества всех лет были выигрышными. О чем это говорит? Шансы на выигрыш у вас есть. С другой стороны, в ближайшем будущем риск потерять все свои деньги или часть их составляет примерно 22 % — один шанс из четырех. Русская рулетка с четырехзарядным револьвером. Иными словами, очень высокий риск для краткосрочных инвестиций. Если бы вы держали купленные акции в течение пяти лет, то снизили бы свой риск проиграть до примерно 15 %. Имелось очень немного пятилетних периодов за прошлые 50 лет, по прошествии которых вы понесли бы чистые потери. Продержись вы 10 лет, и ваши шансы проиграть составляли бы примерно 1 к 20. Аналогичная картина наблюдается и в случае 15-, 20- и 25-летних периодов держания. Чем на более длительный срок вы инвестируете свои деньги, тем ниже ваш риск. Более того, как показало время, 25 лет держания обеспечивают вам нулевой риск. Хотели бы вы инвестировать свои деньги безо всякого риска? Тогда самым лучшим решением было бы немедленно войти в число держателей акций и оставаться таковым, по меньшей мере, 25 лет. «Закройте» эту мысль у себя в голове и выкиньте ключ. Берите пример с умнейшего инвестора всех времен Уоррена Баффета, который как-то сказал: «Мой любимый период держания — бесконечность». Вот почему он — миллиардер, а ваш биржевой брокер — всего лишь брокер. Мы только что ответили на один из важнейших вопросов, который должен задавать себе начинающий инвестор, собирающийся вложить свои деньги в рынок ценных бумаг. Вопрос. Когда мне продавать? Барабанная дробь. Вносят конверт. Ответ. Продавайте через 10—25 лет. ТАБЛИЦА 5.1. 50 лет выигрышей и потерь с индексом S&P 500 (не включая дивидендов)

Если вы не собираетесь долго ждать, даже не начинайте. Свыкнитесь с мыслью, что, когда наступит будущее, деньги вам не светят. Теперь опять присмотримся к графику 5.1. Что еще мы можем увидеть? Урок второй. «Если вам их не победить, переходите на их сторону» За последние 10 лет из более чем 6 тысяч взаимных фондов, управляемых профессиональными менеджерами, лишь около 20 сумели «переиграть» индекс S&P 500 по 10-летним возвратам с учетом всех расходов (см. табл. 6.2 на с. 114). Они заслуживают особого упоминания (то, что они вошли в двадцатку лучших в этом году, еше не гарантирует, что они попадут в нее в следующем). Когда бы я ни упоминал об этом коротком списке победителей, люди, можно сказать, берут с места в карьер, не имея на то причин. Урок, который мы из всего этого извлекаем, состоит не в том, что надо делать ставку на 20 лучших кроликов из числа участников гонки, а в том, что 5980 остальных кроликов, мчащихся со всей прытью, на какую только способны, не могут обогнать черепаху. Шансы выбрать нужного кролика из 6 тысяч попросту смехотворны в сравнении с шансами человека, выбравшего совершенно «бездумный» путь, а именно — поставить на черепаху. Кто же черепаха, в терминах рынка акций? S&P 500. Вы, наверное, слышали об индексных фондах. Один из самых популярных представляет собой особый взаимный фонд, портфель которого содержит все акционные предложения из числа включенных в индекс S&P 500. Разве не прекрасная идея? Если вы не в состоянии «побить» рынок, скупите его целиком — расчет на то, что ситуация в целом будет меняться в лучшую сторону (в далеком будущем, разумеется). Инвестирование в индексные фонды имеет массу преимуществ по сравнению с вложением денег в обычные профессиональные взаимные фонды.

ТАБЛИЦА 5.2. Категории лучших индексных фондов

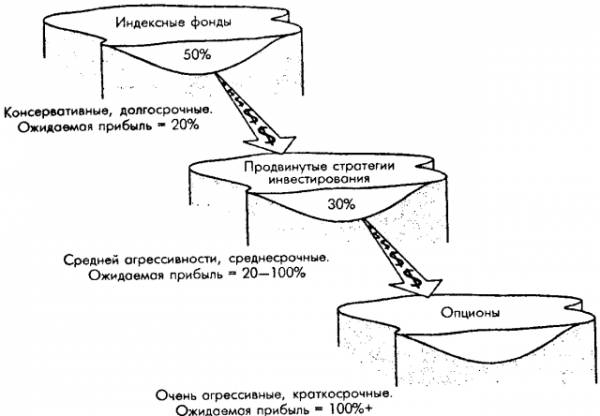

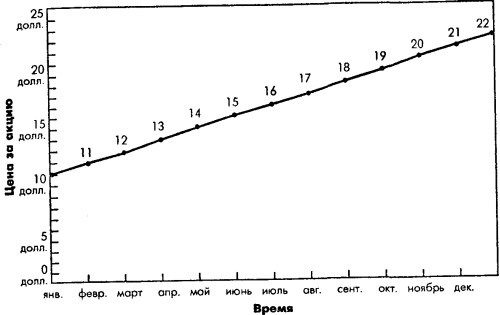

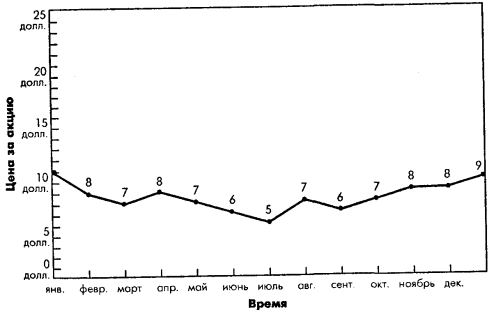

Для среднего, не ищущего сложных путей инвестора, «ленивый» подход заключается в том, чтобы вложить свои средства сразу в несколько индексных фондов и не вспоминать о них до поры до времени. Вот вам и ответ на очередной вопрос из трех важнейших: Вопрос. Какие акции мне покупать? Итак, вкладывайте деньги в портфель индексного фонда (лучшие из них перечислены в табл. 5.2), состоящий из всех акционных предложений на рынке.Барабанная дробь. Вносят конверт. Ответ. Все, что есть. С таким подходом вы добьетесь не худших результатов, чем большинство профессиональных фондовых менеджеров, а возможно, и лучших. Вам не придется мучиться долгие месяцы, решая, какие акции купить и когда. Просто выберите индексный фонд, вложите деньги и забудьте о них на 10—25 лет. Итак, мы подошли к последнему вопросу: когда следует покупать? Еще один взгляд на график 5.1 с очевидным ответом: немедленно!. Урок третий. Чем раньше купите, тем богаче станете Чем скорее вы приобретете ценные бумаги, тем дольше ваши деньги будут в обороте и тем больше их в итоге накопится. Возьмите 50 % того, что сберегаете в течение месяца, и вложите всю сумму в выбранный вами один или сразу несколько индексных фондов. Делайте это каждый месяц до конца своих дней, и потоки денег хлынут к вам, наполняя вашу жизнь благосостоянием, даже в том случае, если вы проигнорируете все остальное, что предлагается в этой книге. Целью следующих глав является ускорить этот процесс. Но даже если все ваши краткосрочные стратегии «ускоренного успеха» по тем или иным причинам не дадут результатов, рассматриваемая «черепашья» стратегия медленно, но верно приведет вас к состоятельному будущему.  ГРАФИК 5.2. Фонд 1: усреднение по стоимости  ГРАФИК 5.3. Фонд 2: усреднение по стоимости Если вы относитесь к большинству, у вас нет про запас кругленькой суммы и вам не остается ничего другого, как делать регулярные вложения на протяжении длительного времени. Инвестируя же фиксированную сумму каждый месяц в течение нескольких лет, вы на самом деле используете довольно сложную стратегию, называемую усреднением по стоимости. Посмотрите внимательно на графики 5.2 и 5.3 и попробуйте определить самостоятельно, какой из двух взаимных фондов представляет собой лучший способ вложения денег. Оказывается, фонд 2 дает лучший инвестиционный возврат, нежели фонд 1, причем с существенным отрывом. Как такое может быть? Судя по графику, этого не скажешь. Ответ прост. По мере того как цена падала, на фиксированную инвестицию в размере 100 долларов можно было купить большее количество акций. И хотя цена за акцию так и не достигла своей стартовой величины, имевшей место на начало года, общая стоимость портфеля значительно увеличилась, благодаря общему увеличению количества акций за счет тех, которые были приобретены по более низким ценам. ТАБЛИЦА 5.3. Сводные данные на конец года1

Разумеется, это надуманный пример (ложь, наглая ложь и статистика!), но вы, по крайней мере, в состоянии оценить значение падения цены за акцию при последующем, предположем, возврате цены к прежнему уровню. Используя стратегию усреднения по стоимости, вы на самом деле рассчитываете на то, что цена будет время от времени падать. Это даст вам шанс купить больше акций по более низкой цене. Вот почему на временное падение цены на рынке ценных бумаг следует смотреть как на благоприятный фактор для вашей долгосрочной инвестиционной программы. Усреднение по стоимости позволит выиграть только в том случае, если вы будете продолжать покупать и в тяжелые времена — изменения ситуации к лучшему. Как только вы перестанете покупать в периоды падения спроса, то потеряете те преимущества, которые имели бы в случае возврата ситуации на рынке к норме. Это самая главная причина, обуславливающая успешность стратегии усреднения по стоимости.2 В этом случае не нужно выбирать время для покупки. Иными словами, нет необходимости в прогнозировании поведения рынка. Что такое прогнозирование поведения рынка? Если вы действительно знаете толк в рынке ценных бумаг (или если у вас в распоряжении уйма времени), то можете попытаться предсказать благоприятные и неблагоприятные тренды на рынке. Во время пика, когда рынок только готовится к тому, чтобы пережить очередной спад, специалисты говорят вам, что следует выйти из дела и пристроить свои наличные средства на какой-нибудь защищенный от неожиданностей счет. Затем, когда рынок достигает дна очередной впадины и начинает карабкаться вверх, наступает наилучшее время для покупки обеими руками. Как будто бы несложно, но только горстка инвесторов оказывается для этого достаточно прозорливой. К примеру, в 1980-е годы, в течение целого десятилетия, S&P 500А обеспечивал возврат в размере 17,6 % годовых; при этом имели место частые спады и отклонения на рынке. Во весь период насчитывалось 2528 дней, в которые осуществлялись торги. Целые 28 % всей прибыли за десятилетие были обеспечены торгами, состоявшимися в разные дни общим числом всего-навсего 10. Если бы вы пытались прогнозировать рынок и вам довелось просчитаться на этих 10 днях, то потеряли бы 28 % всей прибыли, обеспеченной в течение рассматриваемых 10 лет3 . Со стратегией усреднения по стоимости вам не нужно быть умником. Более того, вы можете быть круглым идиотом и все равно постоянно выигрывать. Вы попросту покупаете каждый месяц, месяц за месяцем. Покупаете во времена подъема. Покупаете во времена спада. Вам наплевать, о чем кричат заголовки газет. Вы не слушаете специалистов, втолковывающих что-то с экрана телевизора. Вы не досадуете, когда слышите, что те или иные акции (из 10 тысяч предлагаемых) утроились в цене в какой-то день. Многие инвесторы купили акции, которые в тот же самый день упали в цене на две трети. Вы слепо и не раздумывая делаете то, что делали всегда, — покупаете, покупаете, покупаете. Усредненная стоимость приобретенных фондов обеспечит вам в отдаленном будущем долгожданный возврат. Это, разумеется, в том случае, если исходить из предположения, что 11 % на проценты прибыли в год, обеспеченные рынком ценных бумаг за последние 50 лет, будут иметь место и в течение следующей половины столетия. Гарантий на этот счет вам не сможет дать никто! Вам придется самим решать, насколько рискованным является такое предположение. Теперь давайте посмотрим, какие выводы можно сделать:

Информации, изложенной в настоящей главе, как раз достаточно, чтобы начать, но недостаточно, чтобы у вас сформировалась прочная теоретическая основа для инвестирования. Углубляясь в изучение этого чрезвычайно интересного предмета, вы обнаружите, что все книги на подобную тему тяготеют к одному из двух главных полюсов, являющихся также основными теориями рынка. Одна из них — теория эффективного рынка — утверждает, что биржевое ценообразование в отношении акций и других ценных бумаг является чрезвычайно эффективным инструментом и что очень трудно, если не невозможно, приобретать акции по заведомо выгодной цене, что, в свою очередь, делает невозможным «переиграть» биржевые, или рыночные, нормы прибыли. Противоположной точки зрения придерживаются те, кто утверждает, что рынок на самом деле неэффективный экономический инструмент и что «переиграть» его может человек, вооруженный специальными знаниями, владеющий особыми приемами и стратегиями. Обе книги из первой колонки весьма доходчиво объясняют, почему практически невозможно «переигрывать» биржевые нормы прибыли (или убытков) сколько-нибудь продолжительное время. Книги же из второй колонки весьма убедительно показывают, как двум инвесторам-суперзвездам это удавалось из года в год. Я советую вам прочитать их все. Они позволят вам взглянуть на проблему с двух противоположных точек зрения. Каждая из этих двух теорий приводит веские доводы. Чью сторону примете вы, зависит только от вас. Если вам не интересна фондовая биржа во всех ее тонкостях и вы желаете просто поскорее, наиболее безопасным и простым способом заработать деньги путем долгосрочного инвестирования, тогда вложите все средства, которые можете себе позволить, в индексные фонды и... увидимся через 30 лет! В этом случае вы можете пропустить, не читая, две следующие главы и обратится сразу к денежной горе под названием Недвижимость. Если же вы по природе настоящий аутопренер, если вам нравится работать с числовыми данными и анализировать информацию, если вы желаете побольше узнать об Уоррене Баффете и готовы к испытаниям на пути к получению значительных возвратов по инвестициям, то я рекомендую вам присоединиться ко мне в шестой главе, где я покажу, как инвестировать свои средства по-другому, более агрессивно. Индексные фонды, усреднение по стоимости, долгосрочное инвестирование... Вы наверняка слышали все это прежде. Но предпринимали ли вы что-нибудь в этом направлении? Перестаньте читать прямо сейчас. Снимите трубку телефона и наберите номер одного из вышеперечисленных индексных фондов. Если желаете поискать что-нибудь подходящее самостоятельно, то обратитесь к специальным справочным службам по взаимным фондам Это должно занять у вас не более 30 минут. В конце концов, просто ткните пальцем! Позвоните в тот фонд, который выбрали, и договоритесь с ним, что впредь определенная сумма будет автоматически сниматься с вашего банковского счета каждый месяц до конца вашей жизни. (Не переживайте, всегда можно будет передумать!) Очень вероятно, что оператор работает 24 часа в сутки, а это значит, что у вас не может более быть отговорок и оправданий. Вы в состоянии сделать это прямо сейчас. Операторы всегда наготове. Даже не теряйте времени на то, чтобы дочитать этот абзац. Все бросьте и делайте, что вам говорят. (Пауза...) Вы не прекратили читать? Почему? Говорите, уже вкладываете деньги в один индексный фонд? Ладно, вы можете читать дальше. А остальные что же? Какие причины вы можете назвать? Говорите, еще не накопили для этого достаточно денег? Хорошо, 50 долларов в месяц вы можете себе позволить на это дело? Бюджет не пострадает? Ну и хорошо. Вот вам индексный фонд, который зоймется вашими финансами немедленно, со стартовым вкладом 50 долларов, с последующим минимальным вкладом в таком же размере. Хватит отговорок. Похожие статьи: | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Всего комментариев: 39 | 1 2 » | |||||||||||||||||||||||||||||

| ||||||||||||||||||||||||||||||

| 1-30 31-39 | ||||||||||||||||||||||||||||||

| Онлайн библиотека |